La producción de cobre de 507.200 toneladas disminuyó en 10 % respecto del año anterior, producto de las menores leyes y la mayor dureza de mineral de Los Bronces.

Anglo American presentó sus resultados preliminares correspondientes al añovfinalizado el 31 de diciembre de 2023, donde aumentó la producción, obteniendo buenos resultados de costos, lo que se vio contrarrestado por bajas cíclicas de los Metales del Grupo del Platino (MGP) y diamantes.

Hitos financieros del primer semestre finalizado el 31 de diciembre de 2023:

• Quellaveco logró la plena aceleración de su producción y produjo 319.000 toneladas de cobre a un costo unitario de 111 c/lb.

• Bien encaminados para reducir los costos anuales en aprox. US$1.000 millones y los gastos de capital en aprox. US$1.600 millones durante 2024–2026.

• EBITDA subyacente* de US$10.000 millones, una baja de 31 %; aumento de volumen de 2 % y costos unitarios mantenidos en +4 % pese a la elevada inflación, se vio compensado con creces por el efecto

de los ingresos de US$5.500 millones de los MGP y diamantes en mínimos cíclicos.

• Utilidad atribuible a los accionistas de US$300 millones.

• Deuda neta* de US$10.600 millones: inversión en crecimiento a largo plazo a lo largo del ciclo, con una optimización de 1,1x.

• Dividendo total de US$1.200 millones para el año fiscal 2023, equivalente a US$0,96 por acción, en línea con nuestra política de reparto de dividendos de 40 %

Duncan Wanblad, presidente ejecutivo de Anglo American, señaló que «En 2023 aumentamos la producción en un 2 % y contuvimos el efecto de la inflación elevada en nuestros costos, al tiempo de enfrentar un descenso cíclico en los MGP y diamantes. En ese contexto, estaremos reduciendo los costos anuales de producción en $1.000 millones y los gastos de capital en $1.600 millones durante los próximos tres años, al tiempo de eliminar los volúmenes no rentables. Esta lógica de priorizar el valor por sobre el volumen representa nuestro mayor impulso de margen para aumentar la rentabilidad. Revisamos sistemáticamente nuestros activos y adoptaremos nuevas medidas necesarias para garantizar su competitividad».

El presidente ejecutivo destacó además que “No cabe duda de que, aunque el panorama macroeconómico inmediato presente algunos desafíos para nuestras actividades de MGP y diamantes, las tendencias de demanda de metales y minerales rara vez han sido mejores. Estamos concentrados en disminuir las complejidades y seguimos gestionando nuestros activos, nuestro capital y nuestra cartera de activos de forma dinámica y en busca de valor. Esto implica organizar grandes proyectos de nuevas instalaciones para obtener valor, tal como lo hicimos con Quellaveco, y como tenemos previsto hacer con Woodsmith en su momento. Además, intentamos detectar oportunidades en activos adyacentes en los que haya un valor importante que desbloquear, al tiempo de avanzar en nuestra secuencia de opciones de proyectos orgánicos que ofrecen un crecimiento de valor considerable, principalmente en materia de cobre, nutrientes para cultivos y minerales de hierro de alta calidad”.

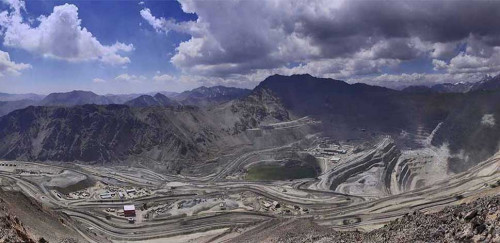

Desempeño operacional en Chile

La producción de cobre de 507.200 toneladas disminuyó en 10 % respecto del año 2022 producto de las menores leyes y la mayor dureza de mineral de Los Bronces.

En Los Bronces, la producción registró una baja de 20% de 15.500 toneladas (2022: 270.900 toneladas), debido a las menores leyes de mineral (0,51 % vs. 0,62 %), la continuidad de la dureza del mineral.

En Collahuasi, la producción de cobre atribuible a Anglo American aumentó marginalmente a 252.200 toneladas (2022: 251.100 toneladas), lo que fue ocasionado por las mayores leyes previstas (1,17 % vs. Anglo American plc Results 2023 1,11 %) y por la puesta en marcha en curso del quinto molino de bolas iniciada, que se inició a fines de octubre, lo cual se vio parcialmente contrarrestado por una menor recuperación de cobre.

La producción de El Soldado disminuyó en 2% de 9.500 toneladas (2022: 40.200 toneladas). Las mayores leyes previstas resultaron contrarrestadas por una falla geotécnica que se vio agravada por los niveles récord de precipitaciones registrados durante el tercer trimestre, lo que provocó la detención temporal de la mina. El efecto ocasionado en la producción se vio parcialmente mitigado por el procesamiento del mineral de menor ley procedente de reservas.

Desempeño financiero

El EBITDA subyacente correspondiente al cobre aumentó en 48 % a US$3.233 millones (2022: US$2.182 millones), lo que fue impulsado por la exitosa aceleración de la producción de Quellaveco en Perú y se vio contrarrestado en parte por un aumento de 8 % en el costo unitario y una baja de 19 % en las ventas de Los Bronces.

Cobre Chile

El EBITDA subyacente se redujo en 26 % a US$1.452 millones (2022: US$1.952 millones), debido a las menores ventas y los mayores costos unitarios. Los costos unitarios C1 se incrementaron en 27 % a 200 c/lb (2022: 157 c/lb), como consecuencia de la menor producción, la inflación de costos y el fortalecimiento del peso chileno, lo que se vio parcialmente compensado por el control de costos y el aumento de créditos por subproductos.

El gasto de capital aumentó en 4 % a US$1.268 millones (2022: US$1.217 millones), debido principalmente al gasto de Collahuasi en la planta desalinizadora y el quinto molino de bolas.

Fuente: Portal Minero