China controla la producción de mineral y concentrados de gran número de metales. Su posición hegemónica inquieta a Occidente, que pierde el control sobre las materias primas fundamentales para la transición verde y digital.

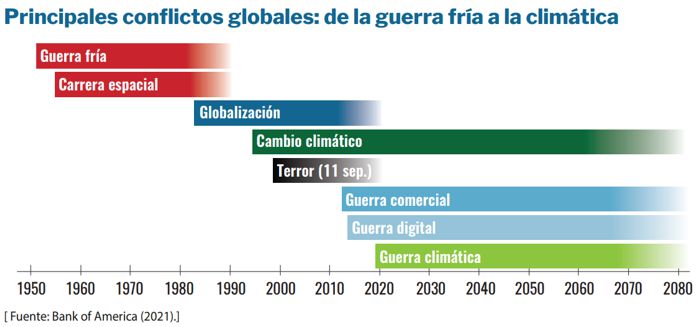

Hace dos años un informe del Bank of America anunciaba un nuevo conflicto internacional que dejaría atrás la guerra fría, acompañando a la guerra comercial y la guerra tecnológica: la llamada “guerra climática”. Con una Europa tratando de volver al mapa mundial mediante su presencia en las tecnologías renovables, los actores principales son China y Estados Unidos, en disputa por asegurar sus cadenas de suministro más que por imponer una hegemonía política.

Observamos tan de cerca el enfrentamiento comercial entre las dos potencias mundiales que olvidamos los avances alcanzados por muchos países en su acelerada transición hacia un modelo energético más limpio. Una transición diferente de las anteriores, originada por un motivo diferente, el cambio climático, y por necesitar de un plazo concreto, mitad de siglo, para sustituir los combustibles fósiles por energías renovables. Esta transición, acelerada mediante políticas climáticas, resulta ávida de “nuevos” minerales que generan unas expectativas de demanda nunca vistas, creando una crisis por el lado de la oferta que las convierten en protagonistas de los mercados internacionales.

Para que Europa cumpla con sus objetivos climáticos a 2030 necesitará incrementar sus capacidades, en tres veces para cubrir con la demanda eólica y en ocho para la de baterías. “Un automóvil eléctrico estándar requiere seis veces los insumos minerales de un automóvil convencional, y un parque eólico terrestre requiere nueve veces más recursos minerales que una planta de gas. Desde 2010, la cantidad promedio de minerales necesarios para una nueva unidad de generación de energía ha aumentado en un 50% a medida que ha aumentado la participación de las energías renovables en las nuevas inversiones”, según la Agencia Internacional de la Energía en 2021.

Sin embargo, no será tanto la escasez de minerales en la naturaleza como el freno motivado por los parámetros ASG (ambientales, sociales y de gobierno corporativo) y la dimensión geopolítica lo que puede dificultar el acceso a las reservas de estos minerales. Una adecuada gestión de estas dimensiones permitirá que los cuellos de botella sean menos y el acceso a los mercados más fluido.

Los minerales son un bien dado por la naturaleza, con una distribución inicialmente aleatoria que genera, ante las crecientes necesidades, nuevas incertidumbres en las relaciones geopolíticas en la búsqueda del control de los recursos. En cualquier caso, no se espera que el efecto en los cambios de poder motivados por el aseguramiento mineral en la cadena de suministro de la transición energética alcance el producido en décadas anteriores con los combustibles fósiles, de características muy diferentes.

Esta nueva realidad ofrece grandes oportunidades, pero también significa una fuerte reducción de ingresos por exportaciones para países de Oriente Próximo, Norte de África y la antigua Unión Soviética, regiones donde significaba en promedio la cuarta parte de su PIB, según datos de IRENA en 2022. Siete años después del Acuerdo de París que anunciaba el final de estos combustibles, los movimientos internacionales no se han hecho esperar, pudiendo aventurar en la invasión de Ucrania por Rusia, segundo productor de gas y tercero de petróleo, una relación con los nuevos lineamientos del mapa geopolítico y la transición energética.

El interés, sin embargo, ya no se centra tanto en estos dos bloques productores y consumidores de gas y petróleo. En la actualidad, la amenaza proviene de que los principales consumidores de materias primas, y en concreto de las necesarias para una economía limpia, son los dos países que se encuentran en liza por el dominio económico mundial.

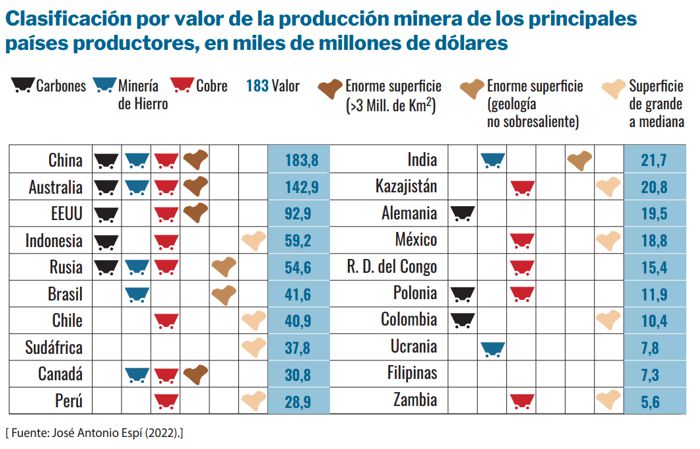

Las materias primas habilitadoras de la transición energética son, hoy por hoy, imprescindibles para la consecución de este cambio de paradigma energético, y su buen manejo es primordial para alcanzar la fecha perseguida de mediados de siglo para el Cero Neto. De ahí que en los riesgos debamos incorporar la base de la cadena de suministro, que no es otra que la producción mineral y su procesado. Por ello, un riesgo principal es la concentración de estos suministros de minerales en un reducido número de países y, principalmente para Occidente, en países con una manera de pensar diferente.

El mayor productor de petróleo, EU, no alcanza la quinta parte de la cuota mundial y, sin embargo, Chile suministra casi la tercera parte del cobre mundial, Indonesia un tercio del níquel, República Democrática de Congo (RDC) el 70% del cobalto, China el 60% de las tierras raras, y Australia aproximadamente la mitad de la producción mundial de litio.

Si bien el crecimiento económico no computa como suma cero, parece que el poder geopolítico, que sí lo hace, comienza a involucrarse limitando ciertos intercambios antes más libres por el miedo a ver interrumpidas sus cadenas de suministro. Este pánico exagerado a la falta de materias primas para las nuevas tecnologías es el que pone sobre el tablero la necesidad de ejercer el control sobre los recursos, bien con un colonialismo de talonario, bien con un acercamiento de los países “amigos”, bien con métodos menos ortodoxos.

Control y dominio de las materias primas minerales

Existen diversas maneras de controlar los recursos minerales para un país. Aparte de la propiedad, está la gestión de la empresa minera, la tecnología, los contratos a largo plazo, el dominio de las infraestructuras de transporte, la integración vertical con el procesado, el conocimiento del mercado, o el apoyo político y financiero a un país. La vía tradicional es la acumulación de recursos en el propio territorio, cuestión de suerte al hablar de calidad geológica, pero menos arbitrario en lo que a extensión del territorio se refiere, algo determinante en la propiedad de recursos, aunque más relacionado con los avatares históricos del país.

Sin embargo, la existencia de minerales en un territorio no siempre implica su control sobre ellos. En minería, la manera habitual de controlar la producción de una mina es contar con la propiedad, algo complejo de conocer por la diversidad de fórmulas posibles. La forma más frecuente es posicionarse como mayor accionista o mediante una joint venture. Existen situaciones donde la propiedad puede ser directamente del propio gobierno (el caso de Chile con Codelco), o aquellas donde las empresas pueden estar controladas por un país, como es el caso de China, donde el gobierno ejerce un control directo sobre las empresas públicas e indirecto sobre las privadas. O bien la presencia de grandes fondos de inversión, con decisiones inicialmente independientes de las presiones de los gobiernos involucrados.

De cara a entender la complejidad en el control de las compañías mineras, el cobalto resulta un buen ejemplo. Según un informe de 2022 del Peterson Institute for International Economics (PIIE), aunque se extraiga un 69% de la producción de este metal en RDC, únicamente el 3,5% de la producción global tiene sede congoleña (Gécamines), mientras que las principales empresas productoras en este país pertenecen a Reino Unido y Suiza (Glencore, con un 19,3% de la producción global y Eurasian Natural Resources, con el 11,6%), y China (China Molibdenum, con un 10,8%, y Metorex, con el 3%). A la hora de entender el control final, los dos principales actores en la minería del cobalto no son los dos primeros países productores, sino la familia Glasenberg de Suráfrica y China.

Otro ejemplo es el cobre, con un mercado más establecido y menos concentrado geográficamente. En 2020, Chile producía el 27% del cobre mundial, Perú el 10%, y China el 9%, con la producción en manos de empresas como BHP Group, con un 8,4% (Australia), Codelco, otro 8,4% (Chile), Freeport McMoRan, 7% (EU) y Glencore un 6,1% (Reino Unido/Suiza). Chile controla Codelco al 100%, mientras que Freeport McMoRan está en manos principalmente de los fondos de inversión de Fidelity Management Research y Vanguard. Sin embargo, las empresas constituidas en Reino Unido son colectivamente los mayores productores, seguidas por las empresas constituidas en Chile, EU y México, con China en quinto lugar. Varias de las principales empresas productoras de cobre están controladas por inversores institucionales, por ejemplo, el gobierno de Chile o las corporaciones de inversión pública. China ha llegado a controlar por un pequeño margen la mayor parte de la producción, alcanzando el 11% del total.

Otro mercado bien establecido es el del níquel, con Indonesia como principal país productor, seguido a distancia de Filipinas y Rusia. En el caso de Indonesia, existe dispersión en las empresas extranjeras propietarias de las minas: Vale, Norilsk y Glencore están controladas por un conjunto de fondos de inversión y gestores industriales, BHP internamente, y Anglo American por un fondo de inversión; las otras dos empresas importantes están controladas por China y el gobierno indonesio.

Los principales productores de litio son Australia, con prácticamente la mitad de la producción, Chile y China, aunque los precios del concentrado de litio y las posibles nuevas fuentes favorecen la dispersión de la producción en el futuro cercano. Según el mismo informe de PIIE, China controla Talison y Ganfeng; SQM es controlada por Pampa Group Albermale y Livent por fondos de inversión americanos. El control chino alcanza la tercera parte del mercado total, y aunque EU tiene una presencia importante, su influencia pasaría por controlar ciertos fondos de inversión.

En el control de los recursos hay dos enfoques diferentes: el de una economía liberal y el de una economía centralizada

En política de recursos, la toma de decisiones encuentra más dificultades desde el lado del libre mercado que en aquellos Estados más autoritarios y centralizados, complicando y retrasando ciertas decisiones estratégicas frente a países de economía más dirigida. Sin embargo, situaciones excepcionales pueden permitir la intervención de la administración nacional en la producción de la empresa, pudiendo no coincidir con la estrategia de sus accionistas. Este fue el caso de EU y la aplicación por parte del gobierno en 2022 de la Ley de Defensa de la Producción (1950) en lo relativo a los minerales y materiales utilizados para las baterías de los vehículos eléctricos. Algo que pareciera fuera de norma en el mercado, se convierte en habitual, hablándose de una “carrera de subsidios” que fomentan las industrias nacionales relacionadas con la cadena de suministro de las nuevas energías. La Ley de Reducción de la Inflación (IRA) del gobierno de Joe Biden de 2022 fue el punto de inflexión en el enfoque de las ayudas nacionales, al suponer inversiones masivas en tecnologías de energía limpia en los próximos años. Junto con la Ley de Inversión en Infraestructuras y la Ley de Chips y Ciencia, EU ha mostrado hasta qué punto a través de la formulación de políticas se trata de disminuir los riesgos en la cadena de suministro. La IRA, mediante subvenciones industriales y créditos fiscales, influye no solo impulsando las decisiones en las empresas que fabrican vehículos limpios de EU, sino de los países socios, resultando una herramienta de tintes geopolíticos.

En este sentido, el Congreso de EU ha puesto en marcha una serie de recomendaciones muy acertadas sobre el suministro seguro de los minerales fundamentales para el país, recogidas en un informe reciente de Aspen Institute, algo imprescindible en Estados que no podrán lograr su autosuficiencia en la producción de minerales críticos en el medio plazo.

En el Pacto Verde Europeo (2019), la UE mostraba su compromiso en ser la primera región climáticamente neutra en 2050, comprometiéndose de manera vinculante para los países miembros con la Legislación Europea sobre el Clima. El Plan Industrial del Pacto Verde, junto a la Ley de Industria Cero Neto y la Ley de Materias Primas Fundamentales, trata de contrarrestar los efectos en la competitividad del IRA de EU, debiendo reforzar su ventaja competitiva a través de la inversión en tecnologías limpias. Con voluntad y avanzando, pero menos decidida, la UE no muestra la aplicación directa que concede la legislación americana, más ad hoc y atractiva para las empresas. Asimismo, la Comisión Europea continúa estableciendo asociaciones estratégicas sobre materias primas con Canadá, Ucrania, Kazajistán, Namibia, y Argentina, impulsando unas cadenas de suministro más seguras.

Por otro lado, la estructura de gobierno china facilita el control y planificación de su producción mineral, y puede interferir en las operaciones de las empresas privadas. El Partido Comunista Chino ejerce el control de las empresas estatales, comprometiendo los principales puestos de mando a los dirigentes del partido, alineándose con las planificaciones quinquenales y los objetivos nacionales. Algunas empresas comienzan a tomar más decisiones basadas en el mercado, permitiéndose con las nuevas reformas económicas una mayor presencia de accionistas, aunque todavía vengan incentivadas por acciones del gobierno en su política “go global”, dando lugar a que muchas de las empresas mineras envueltas en proyectos fuera de China sean estatales. El sector mineral está dominado por este tipo de empresas, y las políticas estatales de fusiones logran crear conglomerados más eficientes energéticamente hablando, con menores costes, mejor tecnología y, en teoría, con un mejor comportamiento ambiental.

Pese a la extendida creencia sobre el control de la minería china, el mayor control de las compañías chinas sobre la producción fuera del país comenzó con un escaso 0,1-0,2% en los años noventa, evolucionando lentamente a principios de la década de 2000, y alcanzando un 3% en 2018.

China: productor y consumidor de materias primas minerales

La República Popular es el principal productor de oro, aluminio, cadmio, galio, selenio, mercurio, estaño, titanio esponja, tungsteno, vanadio, plomo, estaño, silicio, y otros. Es un gran productor de los minerales empleados en las tecnologías limpias, con cuota mayoritaria en tierras raras y grafito, con posición dominante en el procesado de las sustancias empleadas en estas tecnologías, siendo hegemónico en tierras raras (superior al 85 %) y cobalto (65%), con una presencia mayor del 55% en litio, y una fuerte presencia en cobre y níquel, el 40% y el 35% respectivamente. Su papel casi monopolístico en la cadena de suministro de la industria fotovoltaica, el vehículo eléctrico y la mayoritaria capacidad de fabricación de turbinas eólicas han llevado a definir a China como un “rival sistémico” por la Comisión Europea.

Sin embargo, si algo alertó a EU en 2015 era que China entraba en una etapa de menor exportación de materias primas, convirtiéndose en un gran consumidor de metales para su propio sector industrial, compitiendo en el mercado de fuera de China. La solución llegó años más tarde con la aplicación en EU de las mencionadas Ley de Defensa, Ley de Chips y Ciencia y la IRA.

Y así fue, compañías chinas bajo su política “go global” establecieron contratos de largo plazo, o entraron directamente en los consejos de las empresas desde donde podían asegurar un suministro seguro de recursos, algo que preocupaba especialmente por el bloqueo de contratos de materias primas como el hierro.

China, como principal consumidor de metales, necesita de las importaciones. Según un informe del Banco Mundial de 2019, el consumo chino de materias primas en las dos últimas décadas ha alcanzado el 45%-57% del total mundial. Importa cobre, níquel, carbonato de litio, cobalto, tierras raras (pese a ser el principal productor, con un 60%), pero también de bauxita (segundo productor de aluminio) y de mineral de hierro como primer consumidor mundial (y primer fabricante de acero).

Geopolítica del abastecimiento chino

En 2012, con la llegada de Xi Jinping al poder, continúa la política de clara apertura exterior del país, aunque controlada por el Estado, fomentando la inversión en el exterior de proyectos minerales mediante préstamos para adquisición de mineral, adelantándose así a la escasez en la cadena de suministro (principalmente Australia por su mineral de hierro, el África Subsahariana, Mongolia y Suramérica).

Si bien en principio China no está llamada a participar en las alianzas de EU, ni de las relaciones diplomáticas de otros países occidentales, el país asiático genera sus propias relaciones internacionales o compra de voluntades, algo que China pone en práctica exitosamente, al igual que otras potencias económicas, pero con características propias.

La inversión extranjera desde China se focaliza en el sector extractivo. Según el informe de PIIE, el 73,5% de la inversión china en Latinoamérica se centró en metales, carbón, petróleo y gas natural. A partir de 2007, China se situó como gran inversor en Latinoamérica, principalmente desde proyectos de cobre y hierro en Perú, bauxita en Guyana, Trinidad y Tobago. En 2015 en Perú, y centrándonos en proyectos mineros de cobre (64,7%), oro (12,6%) y hierro (9,4%), de la cartera de proyectos, el 34% pertenecía a capitales chinos, un 17% a EU y un 14,8% a empresas canadienses, con un 6,5% para las empresas nacionales peruanas.

En Chile la existencia de dos empresas estatales es clave, y aunque la presencia de empresas extranjeras es sustantiva, la de China es menos notoria que en Perú, donde adquirió Toromocho y Las Bambas, esta última en 2014 por MMG Ltd a Glencore, en la época de mayores adquisiciones del sector de la minería metálica.

Si bien durante el siglo XX, Europa y Norte América dominaron la minería africana, desde principios del siglo XXI los recursos africanos atrajeron a China en su crecimiento. En menos de diez años desde que las autoridades chinas buscaron la diversificación de los recursos minerales, el número de activos mineros y de procesamiento en África de empresas con sede en China aumentó, de unas pocas en 2006, a más de 120 en 2015. Aún así, según Ericsson el control chino sobre el valor total de la producción minera africana es inferior al 7%, controlando el 30% de la producción de cobre y el 50% del cobalto, en RDC y Zambia.

Las empresas chinas han mostrado mayor tolerancia al riesgo que las occidentales, navegando por la agitación política y económica con soltura, quizá porque las grandes mineras del país gozan del respaldo del gobierno de Pekín, y de la capacidad del país de adoptar estrategias de largo plazo. China claramente ha estado preparada para invertir y ha ofrecido mejores condiciones contractuales.

Australia es el segundo receptor de inversión china, detrás de EU. Aparte de carbón y hierro, Pekín también invierte en Australia en minerales clave como el litio, siendo la china Tianqi propietaria mayoritaria de Greenbushes (la principal mina de litio australiana), e invirtió en el proyecto Pioneer Dome, con reservas estimadas de 100,000 toneladas de litio. Sin embargo, el gobierno federal australiano continúa bloqueando por motivos de seguridad nacional determinadas inversiones mineras chinas, algo que recuerda que la inversión china en este país ha ido disminuyendo de forma constante, con caídas de hasta un 70% en 2021 en su nivel más bajo desde 2007, según un informe de KPMG. Pese a mostrar cierta recuperación en 2022, fue el segundo año de menor inversión desde 2007, con un 86% de la inversión china en Australia dirigido a la industria minera.

Entender y reaccionar ante la hegemonía china

Si en 1980 el PIB chino era el 2,3% del PIB mundial, en 2018 llegó al 19%, siendo hoy la segunda economía mundial y mayor socio comercial de la mayoría de los países del mundo, según datos de Eurostat. Con una población de 1.425 millones, el Fondo Monetario Internacional calcula que la clase media china alcanzará los 600 millones de personas en 2025. Datos que auguran la necesidad de continuar invirtiendo en asegurar los recursos suficientes para su desarrollo.

Ser el primer consumidor y productor de metales requiere importaciones a gran escala, ya que las características geológicas del territorio chino no le permiten autoabastecerse. China tiene yacimientos extraordinarios y otros de mala calidad que trata de compensar con unos costes de explotación inferiores y una legislación ambiental más laxa. Esta necesidad de intercambios comerciales le convierte en otro actor del mercado, no olvidemos que necesita importar grandes cantidades de mineral de hierro para continuar con la edificación y fabricación de infraestructuras dentro y fuera de su territorio. Para continuar siendo el primer productor de elementos refinados para las tecnologías verdes necesita de Australia para el litio, de RDC para el cobalto, del níquel de Indonesia y del cobre andino.

«El llamado ‘colonialismo de talonario’ ha logrado extender el dominio chino entre los países ricos en minerales, pero más necesitados de recursos económicos»

Sin embargo, asumir a China como un actor más es atrevido. Con su política “go global” tuvo visión suficiente para tratar de adelantarse a los cuellos de botella anunciados (casos claros como el litio, y próximamente las tierras raras), algo en lo que el resto del mundo tardó en reaccionar. El llamado “colonialismo de talonario” ha logrado extender el dominio chino entre los países ricos en minerales, pero más necesitados de recursos económicos (sin perder de vista que EU ha sido el principal receptor de inversión china durante la pasada década.

Lo cierto es que EU ha comenzado su defensa comercial y, aunque en su inicio anunció una separación comercial de China como una “desescalada del riesgo” (de-risking), un término que adoptaron simultáneamente con la UE, en estos meses se ha concretado en cómo “buscar la diversificación más que la desvinculación” en palabras de Janet Yellen, secretaria del Tesoro de EU.

En esta diversificación, la nueva legislación del gobierno estadounidense abraza a los países “amigos” tratando de asegurarse unos recursos minerales de los que se muestra más dependiente que su más cercano competidor. Recordemos la preocupación norteamericana ante su marcada dependencia de las cadenas de suministro exteriores, en particular de la china.

La posición clara de hegemonía china en el sector de las tecnologías limpias se ha ido formando a lo largo de los años y a la vista de todos. Con unas políticas de largo plazo que revelan las debilidades de la economía occidental frente a una economía planificada. Parecería que la economía liberal de corte democrático que caracteriza a Occidente debe repensar ciertos comportamientos que hoy se observan, cuanto menos, ingenuos.

Pese a la extendida creencia sobre el control de la minería china, el mayor control de las compañías chinas sobre la producción fuera del país comenzó con un escaso 0,1-0,2% en los años noventa, evolucionando lentamente a principios de la década de 2000, y alcanzando un 3% en 2018.

China: productor y consumidor de materias primas minerales

La República Popular es el principal productor de oro, aluminio, cadmio, galio, selenio, mercurio, estaño, titanio esponja, tungsteno, vanadio, plomo, estaño, silicio, y otros. Es un gran productor de los minerales empleados en las tecnologías limpias, con cuota mayoritaria en tierras raras y grafito, con posición dominante en el procesado de las sustancias empleadas en estas tecnologías, siendo hegemónico en tierras raras (superior al 85 %) y cobalto (65%), con una presencia mayor del 55% en litio, y una fuerte presencia en cobre y níquel, el 40% y el 35% respectivamente. Su papel casi monopolístico en la cadena de suministro de la industria fotovoltaica, el vehículo eléctrico y la mayoritaria capacidad de fabricación de turbinas eólicas han llevado a definir a China como un “rival sistémico” por la Comisión Europea.

Sin embargo, si algo alertó a EU en 2015 era que China entraba en una etapa de menor exportación de materias primas, convirtiéndose en un gran consumidor de metales para su propio sector industrial, compitiendo en el mercado de fuera de China. La solución llegó años más tarde con la aplicación en EU de las mencionadas Ley de Defensa, Ley de Chips y Ciencia y la IRA.

Y así fue, compañías chinas bajo su política “go global” establecieron contratos de largo plazo, o entraron directamente en los consejos de las empresas desde donde podían asegurar un suministro seguro de recursos, algo que preocupaba especialmente por el bloqueo de contratos de materias primas como el hierro.

China, como principal consumidor de metales, necesita de las importaciones. Según un informe del Banco Mundial de 2019, el consumo chino de materias primas en las dos últimas décadas ha alcanzado el 45%-57% del total mundial. Importa cobre, níquel, carbonato de litio, cobalto, tierras raras (pese a ser el principal productor, con un 60%), pero también de bauxita (segundo productor de aluminio) y de mineral de hierro como primer consumidor mundial (y primer fabricante de acero).

Geopolítica del abastecimiento chino

En 2012, con la llegada de Xi Jinping al poder, continúa la política de clara apertura exterior del país, aunque controlada por el Estado, fomentando la inversión en el exterior de proyectos minerales mediante préstamos para adquisición de mineral, adelantándose así a la escasez en la cadena de suministro (principalmente Australia por su mineral de hierro, el África Subsahariana, Mongolia y Suramérica).

Si bien en principio China no está llamada a participar en las alianzas de EU, ni de las relaciones diplomáticas de otros países occidentales, el país asiático genera sus propias relaciones internacionales o compra de voluntades, algo que China pone en práctica exitosamente, al igual que otras potencias económicas, pero con características propias.

La inversión extranjera desde China se focaliza en el sector extractivo. Según el informe de PIIE, el 73,5% de la inversión china en Latinoamérica se centró en metales, carbón, petróleo y gas natural. A partir de 2007, China se situó como gran inversor en Latinoamérica, principalmente desde proyectos de cobre y hierro en Perú, bauxita en Guyana, Trinidad y Tobago. En 2015 en Perú, y centrándonos en proyectos mineros de cobre (64,7%), oro (12,6%) y hierro (9,4%), de la cartera de proyectos, el 34% pertenecía a capitales chinos, un 17% a EU y un 14,8% a empresas canadienses, con un 6,5% para las empresas nacionales peruanas.

En Chile la existencia de dos empresas estatales es clave, y aunque la presencia de empresas extranjeras es sustantiva, la de China es menos notoria que en Perú, donde adquirió Toromocho y Las Bambas, esta última en 2014 por MMG Ltd a Glencore, en la época de mayores adquisiciones del sector de la minería metálica.

Si bien durante el siglo XX, Europa y Norte América dominaron la minería africana, desde principios del siglo XXI los recursos africanos atrajeron a China en su crecimiento. En menos de diez años desde que las autoridades chinas buscaron la diversificación de los recursos minerales, el número de activos mineros y de procesamiento en África de empresas con sede en China aumentó, de unas pocas en 2006, a más de 120 en 2015. Aún así, según Ericsson el control chino sobre el valor total de la producción minera africana es inferior al 7%, controlando el 30% de la producción de cobre y el 50% del cobalto, en RDC y Zambia.

Las empresas chinas han mostrado mayor tolerancia al riesgo que las occidentales, navegando por la agitación política y económica con soltura, quizá porque las grandes mineras del país gozan del respaldo del gobierno de Pekín, y de la capacidad del país de adoptar estrategias de largo plazo. China claramente ha estado preparada para invertir y ha ofrecido mejores condiciones contractuales.

Australia es el segundo receptor de inversión china, detrás de EU. Aparte de carbón y hierro, Pekín también invierte en Australia en minerales clave como el litio, siendo la china Tianqi propietaria mayoritaria de Greenbushes (la principal mina de litio australiana), e invirtió en el proyecto Pioneer Dome, con reservas estimadas de 100,000 toneladas de litio. Sin embargo, el gobierno federal australiano continúa bloqueando por motivos de seguridad nacional determinadas inversiones mineras chinas, algo que recuerda que la inversión china en este país ha ido disminuyendo de forma constante, con caídas de hasta un 70% en 2021 en su nivel más bajo desde 2007, según un informe de KPMG. Pese a mostrar cierta recuperación en 2022, fue el segundo año de menor inversión desde 2007, con un 86% de la inversión china en Australia dirigido a la industria minera.

Entender y reaccionar ante la hegemonía china

Si en 1980 el PIB chino era el 2,3% del PIB mundial, en 2018 llegó al 19%, siendo hoy la segunda economía mundial y mayor socio comercial de la mayoría de los países del mundo, según datos de Eurostat. Con una población de 1.425 millones, el Fondo Monetario Internacional calcula que la clase media china alcanzará los 600 millones de personas en 2025. Datos que auguran la necesidad de continuar invirtiendo en asegurar los recursos suficientes para su desarrollo.

Ser el primer consumidor y productor de metales requiere importaciones a gran escala, ya que las características geológicas del territorio chino no le permiten autoabastecerse. China tiene yacimientos extraordinarios y otros de mala calidad que trata de compensar con unos costes de explotación inferiores y una legislación ambiental más laxa. Esta necesidad de intercambios comerciales le convierte en otro actor del mercado, no olvidemos que necesita importar grandes cantidades de mineral de hierro para continuar con la edificación y fabricación de infraestructuras dentro y fuera de su territorio. Para continuar siendo el primer productor de elementos refinados para las tecnologías verdes necesita de Australia para el litio, de RDC para el cobalto, del níquel de Indonesia y del cobre andino.

«El llamado ‘colonialismo de talonario’ ha logrado extender el dominio chino entre los países ricos en minerales, pero más necesitados de recursos económicos»

Sin embargo, asumir a China como un actor más es atrevido. Con su política “go global” tuvo visión suficiente para tratar de adelantarse a los cuellos de botella anunciados (casos claros como el litio, y próximamente las tierras raras), algo en lo que el resto del mundo tardó en reaccionar. El llamado “colonialismo de talonario” ha logrado extender el dominio chino entre los países ricos en minerales, pero más necesitados de recursos económicos (sin perder de vista que EU ha sido el principal receptor de inversión china durante la pasada década.

Lo cierto es que EU ha comenzado su defensa comercial y, aunque en su inicio anunció una separación comercial de China como una “desescalada del riesgo” (de-risking), un término que adoptaron simultáneamente con la UE, en estos meses se ha concretado en cómo “buscar la diversificación más que la desvinculación” en palabras de Janet Yellen, secretaria del Tesoro de EU.

En esta diversificación, la nueva legislación del gobierno estadounidense abraza a los países “amigos” tratando de asegurarse unos recursos minerales de los que se muestra más dependiente que su más cercano competidor. Recordemos la preocupación norteamericana ante su marcada dependencia de las cadenas de suministro exteriores, en particular de la china.

La posición clara de hegemonía china en el sector de las tecnologías limpias se ha ido formando a lo largo de los años y a la vista de todos. Con unas políticas de largo plazo que revelan las debilidades de la economía occidental frente a una economía planificada. Parecería que la economía liberal de corte democrático que caracteriza a Occidente debe repensar ciertos comportamientos que hoy se observan, cuanto menos, ingenuos.

Cuando nos planteamos cómo se ha permitido el abandono de posiciones en la cadena inicialmente propias, bien por la tecnología, bien por el control geoestratégico, en manos de potencias económicas con un pensamiento tan distante del occidental, de manera paulatina y transparente, se deduce que Occidente se ha creído su propia realidad. El problema radica en que quienes parecieron creer en la economía de mercado, y se benefician de ella, han mostrado su otra realidad, digamos con “características chinas”, mientras que Occidente trata de mantener una economía libre que se ha demostrado exitosa, y a la que le cuesta renunciar.

Si bien el mundo mineral ha venido marcado habitualmente por el oportunismo económico, ciertos países con economías dirigidas pueden optar por emplear en su interés el dominio de estos recursos minerales como un factor estratégico más. Algo que, aunque no comulga con los principios de la Organización Mundial del Comercio, es una estrategia a medida para un Estado-nación con las necesidades comentadas. Esto parece obligar a Occidente a cambiar el juego y, aunque sin iniciar una desglobalización que penalizaría al mundo entero con un elevado coste, sí a reconocer las características de esta nueva etapa.

Relativizar la ‘amenaza estratégica’

Los formuladores de políticas deberían ver con matices hasta qué punto el dominio de China en el procesamiento de minerales críticos representa actualmente una fuente de influencia geopolítica. Si bien China es una refinería importante de minerales como el cobre y el níquel, su capacidad de procesamiento le brinda una influencia geopolítica más limitada en esas cadenas de suministro de lo que a menudo se percibe. El dominio de China de los elementos de tierras raras, por el contrario, le proporciona un grado de influencia más pronunciado. La influencia que deriva de China debe evaluarse mineral por mineral, en función de factores como el estatus de China como exportador neto, la diversidad de importaciones estadounidenses y la disponibilidad de sustitutos.

¿Se puede considerar la posición de dominio china en el mundo mineral como una amenaza estratégica? El líder asiático lleva más de una década tratando de asegurarse la mayor cantidad de recursos minerales posible para no limitar su desarrollo, algo que necesita al ser un país en pleno crecimiento que alberga más de un quinto de la población mundial. Además, en varias ocasiones (varios metales), el puesto preponderante ha sido adquirido con la complacencia occidental, al ofrecer condiciones operativas y económicas notablemente ventajosas a otros países con una alta posición tecnológica.

El aparente éxito chino puede provenir de cómo las economías planificadas tienen ventaja frente a las actuales economías de mercado, más sujetas a convencionalismos, cortoplacistas y que suelen anteponer los objetivos políticos a los estratégicos. A Occidente le faltó voluntad para evitar el camino más cómodo, externalizando los costes ambientales a otros continentes y abandonando ciertas operaciones clave que habían perdido su sentido económico con la tecnología del momento. Sin embargo, la tecnología minera continúa en manos de empresas occidentales, y es la herramienta que ha conseguido a lo largo de los años continuar reduciendo los costes de la minería pese al peor acceso y menor riqueza de los yacimientos con el tiempo; el empleo de mejores tecnologías de separación para las tierras raras va logrando abaratar el proceso y alejar la exclusividad china en el mismo. Es uno de los caminos a la diversificación de suministro.

No sabemos lo que el gigante asiático quiere, y puede que ellos lo sepan ambiguamente

La economía de mercado olvidó la “suma cero”, disfrutando del crecimiento económico compartido. Sin embargo, alguien debería recordar que ese cómputo sí se cumple en lo que a poder duro se refiere, y la posibilidad de emplear la hegemonía en el campo de las materias primas está sobre la mesa (lo hemos visto con el conflicto sino-japonés de 2010, y las amenazas a EU en los límites a la exportación de tierras raras).

¿Existe vuelta atrás? Seguramente, pero con un coste económico y unos tiempos dilatados que no acompañan a la declarada urgencia climática. Según la Agencia Internacional de la Energía, el tiempo promedio para poner en marcha una mina es de 16 años, sin tener en cuenta la imposibilidad de explotar ciertos yacimientos por el freno que suponen los parámetros ASG. La incertidumbre de la demanda, y riesgos múltiples obligan a las empresas a mantenerse cautelosas.

Aun así, son necesarias políticas como las que están poniéndose en marcha desde el lado estadounidense que, como reacción al dominio chino, otorgan un mayor soporte económico directo a las empresas para no abandonarse a ninguna hegemonía, siempre enemiga del libre mercado.

Fuente: El periodico Mexicano