El oro en tiempo de guerra. Apostamos por mineras.

Los seres humanos han sido atraídos por el oro en casi todas las civilizaciones, en diferentes periodos de tiempo, varias ubicaciones geográficas durante miles de años, incluso antes de las bolsas de valores o de la infraestructura general de la inversión. En momentos como los actuales, donde las bolsas no dejan de darnos uno que otro susto debido al mayor riesgo en el radar de los inversores como el geopolítico, el oro es una opción, pero consideramos que es mejor vía mineras.

El oro es una de las materias primas más duraderas de la historia y ha sido promocionado durante mucho tiempo como el metal de refugio de los más seguros en el mundo, ya que ayuda a proteger a los inversores contra la inflación y las crisis económicas. También en momentos donde la incertidumbre geopolíitca impregna los mercados.

Los precios del oro han subido más de un 8%, alcanzando un máximo de nueve semanas de 1.985 dólares la onza desde el 7 de octubre, permitiendo borrar las pérdidas que se habían dado desde que alcanzará máximos en mayo.

Además, el precio del metal amarillo tiene una relación inversamente proporcional a las tasas de inflación, donde el oro se ve menos afectado por las recesiones que muchas materias primas. El oro tiene una demanda constante en todo el mundo, por lo que es poco probable que una recesión en cualquier región distorsione su valor internacional. En el caso de una recesión global, el oro todavía se considera un bien valioso debido a su liquidez, y es un activo fácil de sacar provecho cuando los mercados están bajos.

Sin embargo, como comenta Solita Marcelli, CIO Americas UBS, echando un vistazo a lo que ha pasado en otros periodos, aunque no hay dos eventos de riesgo idénticos, el cambio porcentual en el precio del oro ha sido de alrededor de un dígito, de media histórica. Una vez más, hemos visto que el oro ha demostrado su valor como cobertura geopolítica en los días y semanas siguientes al atentado de Hamás. Esto respalda nuestra opinión de que la importancia del oro en las carteras a largo plazo no ha hecho más que aumentar en los últimos años, junto con la agitación geopolítica.

La experta comenta que para ser comprador de oro, hay que creer que este conflicto va a intensificarse de manera significativa, y ahí hay muchas visiones contrarias. Además, para que se produzca un repunte sostenible, es necesario que los flujos de ETF vuelvan a ser positivos.

El inversor que decida invertir en oro por un repunte de corto plazo derivado de la guerra en Oriente Próximo podrá equivocarse. En el pasado, y en consonancia con la pauta geopolítica general, los conflictos entre Israel y Hamás no han movido los mercados del oro y la plata durante mucho tiempo. La geopolítica suele ser un elemento de ruido temporal más que una fuerza fundamental de impacto, a menos que tenga consecuencias más amplias y duraderas para los mercados financieros y/o la economía.

Sin embargo, independientemente de la visión que se tenga sobre los riesgos geopolíticos o la inflación y los tipos de interés o la evolución del dólar, cabe recordar que el oro ayuda a diversificar una cartera de activos, suavizando el riesgo y reduciendo las pérdidas cuando caen las acciones, bonos o bienes raíces.

Es mejor apostar por fondos de empresas mineras

La correlación entre el precio del oro y el sector de minas de oro es alta, pero no son lo mismo a la hora de invertir. Las mineras se mueven para bien y para mal al compás del precio del oro, pero con un efecto amplificador (apalancamiento). Y es que al tener unos costes de extracción por onza de oro más o menos fijos su beneficio se multiplicará, si el precio del metal sube, y al revés, si baja. De ahí, que con el precio del oro al alza pueda merecer la pena asumir la mayor volatilidad inherente a esta inversión. En cualquier caso, no olvide que son acciones y, como tales, hay otros factores que también pueden incidir en su precio: el tono de los mercados bursátiles, el crecimiento económico, la calidad de su gestión, etc.

Con esto en mente, las opciones que le proponemos al lector son:

- VanEck Gold Miners (IE00BQQP9F84), cuya cartera está formada por más de 50 compañías, especialmente de Canadá (42%), Australia (16%), EE.UU (15%) y australianas (12%). El fondo alcanza una rentabilidad en el año del -6.07%, habiendo caído 8% en un mes.

Entre las principales posiciones están Newmont, Barrick Gold, Franco-Nevada, Aglogold, entre otras.

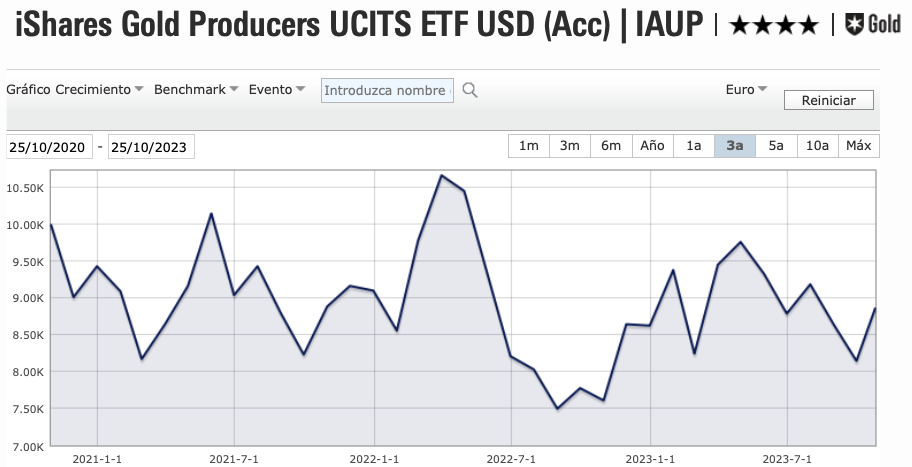

- Otra opción es el ETF iShares Gold Producers (IE00B6R52036), con una cartera similar, y con una rentabilidad también algo similar:

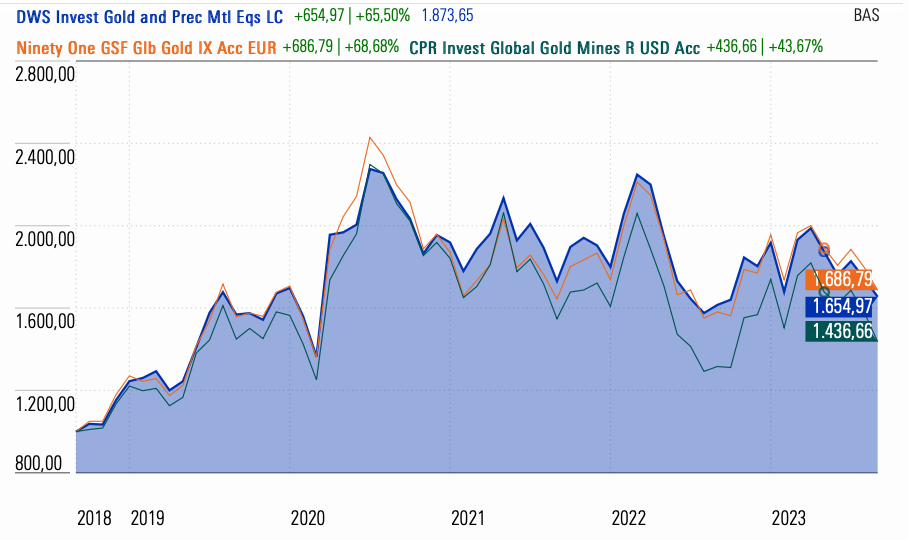

- Aunque también hay fondos mutuos como DWS Invest Gold and Precious Metals (LU0273159177), el Ninety One GSF Global Gold IX (LU1506033668) o el CPR Invest Global Gold Mines (LU1989767097) – este último lanzado en 2020 –. A diferencia de los ETF la capitalización media de las compañías donde invierten es menor y pueden invertir parte de su cartera en la minería de otros metales preciosos. El fondo DWS pierde en el año 2,62%, mientras que el CPR -0,44% y el de Ninety One sube marginalmente +0,22%.